Nach einem noch guten Jahr 2020 ist die Corona-Krise auch beim Investmentmarkt für Handelsimmobilien angekommen. Das Transaktionsvolumen im ersten Halbjahr 2021 von gerade einmal 3,1 Mrd. Euro bedeutet ein Minus von 47 Prozent im Vergleich zum Vorjahr, wie aus den Zahlen des Beratungs- und Dienstleistungsunternehmens JLL hervorgeht.

Vermietungsumsatz (Einzelhandel).

Foto: JLL

Der Grund: Es fehlt schlicht an großen Transaktionen wie 2020.

In der ersten Jahreshälfte 2020 gab es noch elf Transaktionen im dreistelligen Millionenbereich, in den ersten sechs Monaten dieses Jahres waren es hingegen nur vier. Zusammengenommen kommen diese vier auf ein Gesamtvolumen von etwas mehr als 800 Mio. Euro, was lediglich 26 Prozent des gesamten Markts für Einzelhandelsimmobilien ausmacht.

„Hier zeigt sich, dass während der Pandemie deutlich weniger Vermarktungen großer Objekte angeschoben wurden“, sagt Sabine Keulertz, Senior Team Leader Central Retail Investment und interimistisch Co-Head bei JLL: „Mit einer durchschnittlichen Transaktionsdauer von sechs Monaten kommt diese Zurückhaltung nun in den Bilanzen an, obwohl die Stimmung am Markt mittlerweile deutlich optimistischer ist als es die aktuellen Zahlen spiegeln.“

Historisch niedriger Umsatz

Zu einem ähnlichen Ergebnis kommt auch BNP Paribas Real Estate. Die Zwischenbilanz weist hier ein Investmentvolumen von knapp 2,8 Mrd. Euro zum Ende des zweiten Quartals aus. Das sind fast 61 Prozent weniger als im vergleichbaren Vorjahreszeitraum.

Der Grund dafür ist derselbe, den auch JLL ausmacht: Im ersten Halbjahr blieben großvolumige Portfolio-Deals sowie Übernahmen und Beteiligungen, die wie im Vorjahr zumeist ausschlaggebend für ein hohes Transaktionsvolumen auf dem Retail-Investmentmarkt waren, weitestgehend aus.

Demnach erzielten Paketverkäufe mit lediglich 781 Mrd. Euro einen historisch niedrigen Umsatz, während Einzelverkäufe zwar unter dem langjährigen Schnitt blieben, ihr Vorjahresresultat jedoch nahezu bestätigen konnten.

Das beste Ergebnis liefert noch CBRE mit 3,5 Mrd. Euro im Vergleich zu 6,9 Mrd. Euro in der ersten Jahreshälfte 2020. Im langjährigen Vergleich liegt dieses Ergebnis rund 34 Prozent unter dem Zehnjahres-Durchschnitt mit 5,4 Mrd. Euro. Laut den Angaben von Colliers wurden im ersten Halbjahr 2021 Einzelhandelsimmobilien mit einem Volumen von 2,7 Mrd. Euro gehandelt. Das letzte Mal registrierte man dort im Jahr 2012 ein Halbjahresergebnis unter der Drei-Milliarden-Marke.

Zeichen für Trendwende

Matthias Leube, CEO bei Colliers, spricht davon, dass der Gesamtmarkt in den vergangenen drei Monaten wieder an Dynamik gewonnen hat und auch Großdeals wieder das Transaktionsgeschehen prägen: „Das traf bislang für wesentliche Teile des Einzelhandelsmarktes nicht zu. Abgesehen von der Versorgung der Bevölkerung mit Konsumgütern des täglichen Bedarfs hat die direkte Betroffenheit von stationärem Handel und Gastronomie bis zu den ersten Lockerungen im April das Investmentgeschehen negativ beeinflusst“, sagt der Branchenkenner.

Den negativen Trend haben dabei auch zahlreiche Insolvenzmeldungen bekannter Filialisten und Geschäftsaufgaben von lokal bedeutsamen Einzelhändlern befördert. „Allerdings mehren sich auch beim Einzelhandel die Zeichen einer Trendwende“, so Leube.

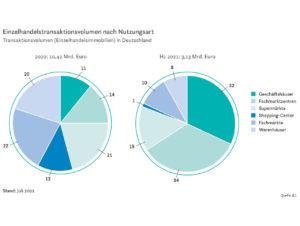

Einzelhandelstransaktionsvolumen nach Nutzungsart (2021).

Foto: JLL

Die Stimmung unter den Konsumenten hat laut dem Konsumklimaindex der Gesellschaft für Konsumforschung (GfK) den „Lockdownmodus“ bereits verlassen. „Die steigende Konjunktur- und Einkommenserwartung sowie eine moderat zunehmende Anschaffungsneigung der Verbraucher deuten auf eine spürbare Erholung des privaten Konsums in der zweiten Jahreshälfte hin. Das stützt auch die Stimmung am Investmentmarkt“, so der Colliers-CEO.

Die Aufbruchstimmung am Markt dürfte aber nicht darüber hinwegtäuschen, dass sich der Einzelhandel – beschleunigt durch die Pandemie – in einem tiefgreifenden Strukturwandel befindet. „Dabei muss man den Markt für Einzelhandelsinvestments differenzierter betrachten als andere Segmente“, sagt Dirk Hoenig-Ohnsorg, Head of Retail Investment bei Colliers: „Während Ladengeschäfte in Innenstädten und Shopping-Center stark in Mitleidenschaft gezogen wurden und zum Teil mehrjährigen Umstrukturierungsprozessen mit einer deutlichen Reduktion der reinen Verkaufsfläche unterzogen werden müssen, bevor sie wieder marktgängig sind, entwickelt sich der Handel mit Fachmärkten und Fachmarktzentren weiter positiv.“

Fachmärkte dominieren den Markt

Nach Zahlen von Colliers entfielen wie schon vor zwölf Monaten auf Fachmärkte und Fachmarktzentren 53 Prozent des Anlagevolumens und 61 Prozent aller Kauffälle. Auf den Highstreet-Retail entfielen 35 Prozent aller Deals. Einkaufszentren waren mit weniger als zehn Deals und acht Prozent Marktanteil nahezu bedeutungslos.

Ein entsprechend starkes Ergebnis weist auch JLL für Fachmarktprodukte aus: Sie machten im ersten Halbjahr 2021 zusammengenommen einen Anteil von 59 Prozent aus. Das sind 14 Prozentpunkte mehr als im Fünfjahresschnitt. Geschäftshäuser folgen mit 32 Prozent Anteil am Transaktionsvolumen, während Warenhäuser (8 Prozent) und Shopping-Center (1 Prozent) kaum den Besitzer wechselten.

Core-Produkte mit größtem Anteil

Laut JLL dominierten vor allem Core-Produkte mit einem Anteil von 55 Prozent. Core Plus (24 Prozent), Value Add (14 Prozent) und opportunistische Objekte (7 Prozent) kommen auch zusammengenommen nicht auf diesen Wert.

Ausländische Investoren hielten sich im ersten Halbjahr 2021 weitgehend zurück: Sie steuerten lediglich 30 Prozent des Volumens als Käufer sowie 24 Prozent als Verkäufer bei und erweiterten ihre Bestände damit um mehr als 200 Mio. Euro.

Für jene Investoren mit höherer Risikobereitschaft dürfte sich ein Umfeld mit einer Vielzahl an Investmentopportunitäten bieten.

Jörg KrechkyDass vor allem die onlineresiliente Nahversorgungskomponente derzeit der Schlüssel zum Erfolg ist, spiegelt nach den Zahlen von JLL auch die Entwicklung der Spitzenrenditen wider. „Der größte Druck hat sich bei den Fachmarktzentren aufgebaut, die auf Jahressicht 45 Basispunkte auf aktuell 3,75 Prozent verloren und damit in eine neue Dimension vorgestoßen sind“, berichtet Sabine Keulertz und fährt fort: „Bis Jahresende wird sich der Trend fortsetzen und die Rendite voraussichtlich um weitere fünf Basispunkte fallen.“

Einzelne Fachmärkte gaben derweil zur Jahresfrist 30 Basispunkte ab und werden derzeit für eine Spitzenrendite von 4,50 Prozent gehandelt. Shopping-Center verharren unterdessen stabil bei 4,85 Prozent.

„Weitgehend konstant sind hingegen die Spitzenrenditen der Highstreet-Toplagen in Deutschland. Hier registrieren wir nur wenige Veränderungen von maximal zehn Basispunkten. Die niedrigste Rendite verzeichnet dabei weiterhin München mit 2,40 Prozent vor Berlin mit 2,60 Prozent“, so Sarah Hoffmann, Senior Team Leader Retail Investment und interimistisch Co-Head bei JLL.

Bis zum Jahresende rechnet sie hier mit stabilen Werten, was auch für die etablierten Innenstadtlagen der B-Städte gelte, die offenbar eine konstante Beliebtheit bei privaten sowie institutionellen Investoren genießen.

Fachmärkte und Fachmarktzentren dominieren bei Anlagevolumen und Kauffällen. Im Bild das neue Fachmarktzentrum Drehscheibe Homberg.

Foto: Schoofs Immobilien, David Vasicek

Die Spitzenrenditen liegen laut Savills Deutschland, nach einer Anhebung um 70 Basispunkte bei Shopping-Centern sowie 80 Basispunkten bei Secondary Shopping-Centern im 2. Quartal 2020, aktuell bei fünf und sieben Prozent. Fachmarktzentren haben aufgrund der aktuellen Marktsituation um weitere 15 Basispunkte nachgegeben und liegen nun bei 4,25 Prozent.

„Für jene Investoren mit höherer Risikobereitschaft dürfte sich ein Umfeld mit einer Vielzahl an Investmentopportunitäten bieten. Die Repositionierung innerstädtischer ehemaliger Hochfrequenzimmobilien als Mixed-Use-Objekte, seien es Geschäftshäuser, Warenhäuser oder Shopping-Center, bietet erhebliches Potenzial für Value-Added-Kapital“, so Jörg Krechky, Director und Head of Retail Investment Services Germany bei Savills.

Nach den Zahlen von Colliers fanden zudem mehr als drei Viertel aller Transaktionen außerhalb der sieben größten Investmentzentren des Landes statt. Auch B- und C-Städte spielten mit zusammen 16 Prozent eine untergeordnete Rolle, sodass 61 Prozent des Investmentvolumens dezentral in der Fläche allokiert wurden. Hierin zeigt sich, wie kleinvolumig und kleinteilig derzeit der Markt geworden ist.

Trends für die zweite Jahreshälfte

Der Retail-Investmentmarkt blickt nach der Einschätzung von BPN Paribas insgesamt auf eine eher schwächere erste Jahreshälfte zurück, die anders als im Vorjahr nicht von Übernahmen, Beteiligungen und größeren Portfolios profitieren konnte. Viele kleinere Transaktionen, wie beispielsweise Geschäftshäuser, machen den Experten jedoch Hoffnung, dass in der zweiten Jahreshälfte bei deutlich verbesserten Rahmenbedingungen auch wieder größere Investments vermeldet werden könnten – sofern das Angebot dies zulässt.

Ein reges Marktgeschehen im Fachmarkt- und vor allem im Lebensmittelsegment, die Wiederbelebung der Highstreet-Einzelhandelslandschaft und der nach wie vor hohe Anlagedruck bei Investoren bilden hierbei nur die wichtigsten Faktoren, die für eine deutlich bessere zweite Jahreshälfte sprechen dürften.

In der zweiten Jahreshälfte erwarten wir den Abschluss einiger größerer Paketverkäufe.

Dirk Hoenig-OhnsorgÄhnlich beurteilt es auch Dirk Hoenig-Ohnsorg von Colliers: „In der zweiten Jahreshälfte erwarten wir allerdings den Abschluss einiger größerer Paketverkäufe.“ Dabei werden neben reinen Supermarkt- und Discounterportfolien auch solche an Bedeutung gewinnen, die Drogisten, Bau- und Heimwerkermärkte oder Fachmärkte für Sport-, Freizeit- oder Tierbedarf als Ankermieter haben.

„Diese Sortimente haben nicht erst durch die Corona-Pandemie und den Trend zum Social Cocooning einen höheren Zuspruch erfahren, sondern aufgrund eines gestiegenen Gesundheits- und Selbstverwirklichungsbewusstseins der Konsumenten ein nachhaltiges Wachstum realisiert“, so Hoenig-Ohnsorg. Als richtungsweisend sei hier der aktuelle Verkauf von fünf Bikemax-Fahrradgeschäften vom britischen REIT Stenrop an Gold Tree für 27 Mio. Euro zu sehen.

Ein zweiter Trend entsteht aus dem akuten Angebotsmangel von lebensmittelgeankerten Fachmärkten. Hier springt das Interesse zunehmend auf Abhol-Großmärkte, also Cash- und Carry-Märkte, über, die meist von großen, den deutschen Markt beherrschenden Handelsketten betrieben werden.