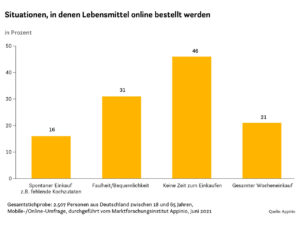

Der Lebensmitteleinkauf der Zukunft ist digital, zu diesem Ergebnis kommt die aktuelle E-Food-Studie von Appinio & Spryker. Die Hamburger Marktforscher haben zusammen mit den E-Commerce-Experten von Spryker und Deutschlands führendem E-Food-Experten Udo Kießlich herausgefunden: Für ein Drittel der Deutschen ist der Lebensmitteleinkauf in einem Supermarkt momentan eher eine unangenehme Angelegenheit – vor allem wegen der Corona-Pandemie, viele stören sich aber auch an der Entfernung zum nächsten Supermarkt. Daher überrascht es nicht, dass mehr als ein Drittel der Befragten zumindest gelegentlich Lebensmittel online einkauft. Weitere Motive sind Bequemlichkeit und Zeitmangel.

Vor allem Corona und der Zeitmangel sind Faktoren, die den Online-Einkauf begünstigen.

Foto: Appinio

Rewe als bekannteste Marke

Die etablierten Supermarktketten reagieren mit virtuellen Warenkörben und Lieferservice-Angeboten. Mit knapp 75 Prozent Nennung ist Rewe die populärste E-Food-Marke in Deutschland, gefolgt von Hello Fresh (66 %) und Amazon Fresh (44 %). Doch die junge, hippe Konkurrenz holt mit ihren App-basierten Geschäftsmodellen und 10-Minuten-Lieferversprechen in großen Schritten auf: Die bekanntesten neuen Player wie Gorillas, Flink, Wolt, Getir oder Knuspr bringen es aktuell auf eine Markenbekanntheit im einstelligen Prozentbereich.

Kriterium Convenience

Die Appinio & Spryker-Studie zeigt: Der Erfolg der neuen Anbieter ist eine geschickte Kombination aus Convenience, schneller Reaktion und niedriger Liefergebühr. Das Versprechen, online bestellte Lebensmittel teilweise innerhalb von zehn Minuten bei der Kundschaft abzuliefern, prägt den neuen Begriff der Branche, den sogenannten Quick-Commerce. Während Gorillas, Flink & Co. vor allem auf eine Express-Auslieferung setzen, bedienen der Rewe-Lieferservice und Picnic eher den klassischen Wocheneinkauf.

Deutschlands größter Lebensmittelhändler Edeka setzt auf seine Beteiligung an Picnic: „Picnic wird der Online-Arm von Edeka werden“, sagte Edeka-Chef Markus Mosa kürzlich und betonte gleichzeitig, dass man ein komplexes Geschäft wie E-Food am besten denen überlasse, die es könnten. Kein stationärer Händler könne online am Ende besser sein als ein echter E-Commerce-Händler, glaubt Mosa.

Investitionen in Start-ups

„Wir gehen davon aus, dass der Hype um ‚Quick Delivery‘ und ‚E-Food‘ in nächster Zeit weitere Marktteilnehmer dazu bewegen wird, dem Beispiel von Edeka oder Rewe zu folgen und Zeit und Geld zu investieren“, so Ralph Hübner von der Unternehmensberatung Hampleton Partners. Gleichzeitig haben es einige Start-ups inzwischen zu Bewertungen in Höhe von dreistelligen Millionenbeträgen gebracht – nationale sowie internationale Investoren scheinen also von dem Geschäftsmodell überzeugt.

Wir gehen davon aus, dass der Hype um ‚Quick Delivery‘ und ‚E-Food‘ in nächster Zeit weitere Marktteilnehmer aktivieren wird.

Ralph Hübner

Corona – Konjunkturprogramm für Lieferdienste

„Der E-Food-Markt, der bislang noch in einer Art Dornröschenschlaf schlummerte, wurde durch Corona erst so richtig wachgeküsst“, bestätigte Dominique Locher, der sich als E-Food-Experte einen Namen gemacht hat und sich selbst als überzeugten Foodie bezeichnet, anlässlich der Messe Anuga. Die Entwicklungen seien durch die Pandemie in wenigen Monaten nachhaltig um mindestens zehn Jahre beschleunigt worden. Immerhin könne das E-Food-Business im europäischen Markt auf ein stolzes Wachstum von 55 bis 60 Prozent verweisen.

Aber: Die Kund:innen kombinieren Kanäle, es ist kein Entweder-oder-, sondern ein Sowohl-als-auch-Einkaufsverhalten, das der Konsument an den Tag legt. Somit gibt der Omnnichannel-Kunde in der Regel meist doppelt so viel aus wie einer, der sich nur in einem Kanal bewegt, was demnach sehr viel profitabler ist, weiß Locher, der schon für den Online-Supermarkt Le Shop, für Sainsbury und Amazon Whole Foods tätig war.

E-Grocery-Vorbild Großbritannien

Das bedeutet, der Kombikanalkunde ist deutlich loyaler, hat eine höhere kombinierte Einkaufsfrequenz und sein Share of Wallet im Kanal ist größer. Häufig stecke das alte klassische Einzelhandelsdenken aber immer noch in den Köpfen der Geschäftsleitungen. Das Online-Geschäft wird nur marginal angeschaut und oft als kannibalisierend oder sogar störend ablenkend betrachtet. Die Nachfrage der Kundinnen und Kunden ist aber enorm und wächst: Das heißt, man muss mitmachen, um am Markt bestehen zu können, so Locher, der auf das Paradeland Großbritannien verweist.

Quick Commerce:

Die schnelle Reaktion

vieler Lieferdienste

kommt bei der

Kundschaft gut an.

Foto: Gorillas

Hier haben Händler wie Tesco oder Sainsbury schon vor 20 Jahren auf die Online-Karte gesetzt. Es gibt keinen Unterschied zwischen dem Einkauf im Laden oder der Lieferung nach Hause. Es gibt Store-Pick-up und Dark-Stores mit Heimlieferung und/oder Click & Collect – die Grenzen sind fließend.

Bequem und schnell

Der Vorteil der neuen Schnelllieferdienste liege vor allem darin, dass Bequemlichkeit mit Speed kombiniert werden und zudem in der garantierten Lieferung, ohne vorab ein Lieferfenster ergattern zu müssen – denn Letztere gibt es nicht mehr. Das ersetzt zu gewissen Zeiten sogar den Kühlschrank oder das Kühlfach. „Warum muss ich also mein Eis oder meine Pizza noch im kleinen Kühlfach lagern, wenn ich dieses innerhalb von zehn Minuten geliefert bekomme?“, fragt Locher.

Marktbereinigung möglich

E-Commerce-Unternehmer & Analyst Alexander Graf weist darauf hin, dass klassische Nahversorger wie Rewe oder Edeka pro Laden hohe Fixkosten haben, an denen sich kaum etwas ändern lässt, bei einer entsprechend niedrigen Marge von zwei bis drei Prozent. Würden also nur zehn Prozent Umsatz von Herausforderern wie Gorillas abgezogen, müssten die Supermarktketten anfangen, Filialen zu schließen.

Dem stimmt auch der ausgewiesene E-Food-Kenner Udo Kiesslich zu: „Sobald ein Standort neben einer engmaschigen Versorgung mit stationären Vollsortimentern sowohl klassische E-Food-Anbieter sowie Schnelllieferdienste habe, kommt es zu einem Verdrängungswettbewerb.“

Es gibt aber auch Skeptiker, was den Boom der 10-Minuten-Lieferdienste anbelangt. Immerhin fällt je Lieferung aktuell noch ein operativer Verlust zwischen 0,5 Euro und zwei Euro an, der sich im Jahr schnell auf einen hohen zweistelligen oder gar dreistelligen Millionenbetrag summieren kann. Aus Sicht von IKB-Research wird es daher mittelfristig zu einer Marktbereinigung im noch jungen E-Food-Markt kommen müssen. Vieles deute laut IKB daraufhin, dass sich der Quick-Commerce in seiner jetzigen Form aus betriebswirtschaftlicher Sicht so nicht wird durchsetzen können.

Quick Commerce – Chancen & Risiken

Der aktuelle Quick-Commerce-Report des Dozenten für E-Commerce Dr. Matthias Schu, der sich selbst auch schon mal als „E-Food-Evangelisten“ bezeichnet, hat sich mit der positiven Entwicklung der Zehn-Minuten-Lieferdienste befasst. „Mit Quick Commerce etabliert sich gerade ein interessantes, neues Segment innerhalb des E-Food, das auch neue Zielgruppen abseits des klassischen Wocheneinkaufs mit großen Warenkörben anspricht“, so Schu.

Anders als die etablierten E-Food-Spieler wie Rewe, Coop, Billa, Bringmeister und Co., die heute den klassischen Supermarkt-Wocheneinkauf mit großen Warenkörben und wenig Flexibilität adressieren, fokussieren sich die neuen Player Gorillas, Flink etc. auf ein breites, aber wenig tiefes Sortiment mit Fokus auf Convenience, Markenartikel, kleine Warenkörbe. Hier geht es um sofortige Bedürfnisbefriedigung, sagt Schu und führt als typisches Beispiel an: Es fehlt plötzlich die Tomatensauce zur Pasta oder die Tüte Chips zum Serienabend mit Freunden.

Teures Fulfillment

Hierzulande liegt der Durchschnitts-Warenkorb bereits bei 21,50 Euro, bis 2030 könnten es um die 25 bis 30 Euro werden, rechnet der Fachmann. Als einen der Hauptgründe, die das Geschäft mit Lebensmitteln im Internet herausfordernd machen, hat Schu die vergleichsweise hohen Kostenanteile für das Fulfillment ausgemacht – also das Picking der Waren und die Auslieferung bis zu den Kundinnen und Kunden.

Laut einer Studie von Capgemini im E-Food-Umfeld umfassen die Kosten der letzten Meile sogar 46 Prozent der gesamten Unkosten. So entstünden den Quick-Diensten heute noch einige Euro Verlust je Bestellung für den Muster-Warenkorb. Erst nach einer Markt-Konsolidierung sei ein knapper Euro Gewinn möglich, hat Schuh ermittelt. Ein Teil der heutigen Player werde bis dahin aber schon wieder aus dem Markt ausgetreten sein.

Weitere Informationen unter www.matthiasschu.ch/reports